台灣的衛星電視產業曾經灸手可熱。

台灣的衛星電視產業曾經灸手可熱。 今年八月初有多家衛星頻道因未能獲續發營運執照而停播。

今年八月初有多家衛星頻道因未能獲續發營運執照而停播。台灣地區在一九七零年代初架設衛星地面站,轉播國際資訊和電視節目訊號,當年風靡國人的少棒熱潮,即得助於衛星轉播。一九八七年日本放送協會(NHK)透過百合衛星提供直播衛星廣播電視節目,台灣地區民眾架設碟型天線(在台灣視其大小,俗稱「小耳朵」或「中耳朵」)接收NHK的溢波訊號,衛星傳送的電視節目自此穿堂入室,進入台灣地區家庭;一九九一年香港衛視(Star TV)開播,把中文節目訊號送進台灣。根據估計,一九九零年時台灣每四十九個家庭即擁有一具碟型衛星天線,全台灣裝置數量約四十萬具,接收衛星節目的電視戶數目超過百萬,曾經是當年亞洲直播衛星電視設備最密集的地區之一。

但好景不常,台灣的有線電視系統和衛星業者聯手之後,曾經炙手可熱的直播衛星產業,反而逐漸式微。一九九二年香港業者TVBS租用衛星傳送節目給台灣有線電視系統,本地始出現有規模的衛星電視業者。隨著一九九三年有線電視法立法,有線電視產業版圖擴張迅速,直播衛星產業經營則越發困難。至二零零三年為止,全台灣電視收視戶訂購有線電視的比例為85%,但是訂購直播衛星的收視戶則僅有三萬餘戶,僅佔視戶總數1%以下。因此台灣的衛星電視產業的經營模式,以「企業對企業」(B2B)為主,僅極少數是「企業對閱聽人」(B2C)。

衛星與有線電視的競合

一九八零年代末期台灣地區原本的威權統治體制鬆動,在解除戒嚴媒體之後,媒體產業發展主導權逐漸移轉到企業集團手中。和信、東森(當時稱為「力霸」)等企業集團跨足經營系統和節目供應事業,並透過垂直、水平以及跨產業整合策略,將逐漸收編本地有線電視系統。一九九九年衛星電視立法完成,除了原本的和信與東森兩大企業集團之外,企業集團如太平洋電線電纜、國產實業等先後投入本產業。衛星電視產業一方面被跨國和本地企業集團併購,另一方面業者本身也進行垂直和水平整合。例如本地最龐大的一家衛星團業者,即為系統業者所擁有,這個集團擁有十家公司、十六個頻道。二零零零年以來,台灣地區若干媒體市場亂象,例如有線電視斷訊、節目搭售、頻道聯賣以及換約糾紛等,都與上述產權集中趨勢有關。

衛星電視產業調查

市場產業資料是政府管制產業的基礎,但台灣過去數十年電視管制機構的數字管理卻不彰。原因在於:過去在國民黨長期威權統治之下,媒體組織與黨國結構不分、媒體數量有限,媒體管制重點在於訊息內容,因此媒體管制機構不需要、也不會想要過問媒體市場資料。解嚴之後,官僚體系重內容管制、輕結構管制的傾向依然未改變,市場資料付之闕如;另一方面,業者往往將財務資料視為營運機密,加以本地企業普遍有「內外兩本帳」,正確財務資料難以取得,因此瞭解這個產業十分不易。

本文數據來自於二零零三年底衛星管制機構委託學者所做的調查,調查對象是本地「持有衛星節目頻道播出執照、並在最近兩年內持續營運」的五十家衛星頻道業者,數據則來自會計師簽證後繳交管制機構的二零零二年財務報表。

如以二零零二年匯率3.5元台幣兌換一港元計算,台灣地區衛星電視產業資本總額計為53.9億港元。平均每家業者的資本為台幣1.09億港元;若以頻道計算,則每個頻道的資本額約為台幣0.61億港元。前四大公司之資本總值為二十三億元(42.8%),平均資本額為5.89億港元;前八大資本為台幣39.6億元(佔73.4%),平均資本額為4.94億元;前八大外之頻道商擁有資金共計14.3億港元(26.6%),平均資本額為0.4億港元。

產業者共僱用了7,444名全職員工,僱用人數最多的公司有一千五百名員工,最少的只有一名員工;平均每個公司有一百四十九名員工。以頻道計,平均單一頻道僱用八十二名員工。前四大公司共僱用4,012人(53.9%),前八大公司則共僱用5,863人(78.8%),前八大平均僱用人數為四百三十一人(或平均一個頻道一百三十四人)。前八大以外的小公司平均僱用三十九個員工(平均每個頻道廿九個人)。大公司員工約是小公司的十一倍。

本地衛星業者二零零二年營業額總計為65.6億港元。營業額最高的四家公司(包括東森華榮、聯意、年代和三立等業者)共計10.4億港元。若以營業額前八大佔為14.7億港元(78.7%),而非前八大的小公司營收總數則佔21.3%。若以頻道計,則頻道營業收入平均為台幣0.79億元。

分析個別公司收支能力,財務報表顯示盈餘的業者有廿六家公司(51%),處於虧損狀態的公司有二十五家(49%)。受調查對象之年度盈餘計為台幣2.74億港元,平均每家公司盈餘為0.05億港元。

業者平均成本佔營業收入66.4%,營業費用則佔27.2%,兩項成本合計93.6%;平均業外收入約佔5.5%,平均業外支出為7.5%。收支相抵之後整個行業平均稅前純利為4.1%,稅後純益約為 2.6%。營業額最高的前四大公司稅前平均虧損為0.61%,前八大公司稅前平均收益為5.17%;前八大以外之公司稅前平均收益為0.4%。

但從公司營業成本與支出比例觀察,所有業者之營業成本比例都很相近,約為營業收入之65%。大型業者管銷成本明顯偏低。以營業收入最高前四家公司而言,營業成本佔收入 66.7%,營業費用佔23.7%,這兩項成本合計為90.4%;收入最高前八大公司平均營業成本營收 65.1%,營業費用佔22.5%,兩者合計為87.6%。但其餘小型公司平均營業支出為70.9%,平均營業費用43.9%,兩項成本合計114.8%,平均成本超支接近15%。小公司由於營業費用偏高,業內收支通常無法保持平衡。小公司營業費用偏高,或與本地有線電視系統業者向小公司收取上架費有關。所謂「上架費」是指有線電視系統業者向節目供應業者收取的頻道使用費;若干小型頻道業者不但無法收到節目授權費、還要向系統業者支付額外費用,這種業者口中「一條牛剝兩次皮」的制度,正是系統業者垂直和水平整合之後所造成的市場力所致。二零零二年支付上架費的頻道約十三個,佔所有業者26%,繳交上架費的頻道以股市和民俗頻道為主。根據不完全統計,上架費佔營運成本用35% 至 70%不等。而上架費也只是系統業者掌控制頻道冰山一角。

無論規模大小,衛星電視業者的業外收支比例都偏高。大型公司因轉投資或償還外債本息,業外支出比例相當高;前四大平均業外支出高達12.1%。另一方面,前八大以外的小型公司之平均業外收入達18%;這個數字顯示,小型頻道商因為入不敷出,可能必須靠募款、捐贈和出售固定資產等手段,俾能填補財務赤字。股市頻道則無廣告收入,是靠觀眾加入股友社為主要財源。宗教頻道業依靠捐贈的現象尤為顯著,例如一家規模相當大的佛教電視台一年的營業收入為0.83億港元,業外收入則達2.03億港元,為全年營業收入之2.45倍。另一家佛教電視台整年營業收入只有201萬元,業外收入卻有4,223萬元,業外收入佔營業收入二十一倍。業外收支比例偏高,顯示這些業者體質不佳。

雙峰結構營運困境

台灣的衛星電視產業發展迄今,已經形成雙峰結構。大、小型業者在資本、人力或營業額方面存在明顯落差。大型公司多為國內外財團有垂直和水平整合關係。且前八大公司擁有75%左右的資金、人力、或營業額。前八大以外則多為單一頻道小公司,家數雖佔84%,但資本額、員工數和營業額總數,卻僅佔整個產業25%。業外收支比例高顯示產業體質不佳,小型衛星業者外部成本過高,更彰顯這些業者的營運困境。

回顧七十年代,當衛星和有線電視還是新傳播科技時,學者們對於這些新傳播科技寄予厚望,認為新科技有機會打破社會經濟結構宰制,進而創造多元管道與內容。然而,台灣地區衛星電視產業自十二年前發展迄今,縱使營運初期曾經帶來繁榮假象,但終究不免被現有企業或媒體集團收編、或宣告終結,情況並不如當初預期樂觀。台灣衛星電視產業未來是否能夠百花齊放,有待繼續觀察,此一個案似乎顯示,吾人看待傳播新科技濟世,除了樂觀、猶須帶上若干審慎。

後記

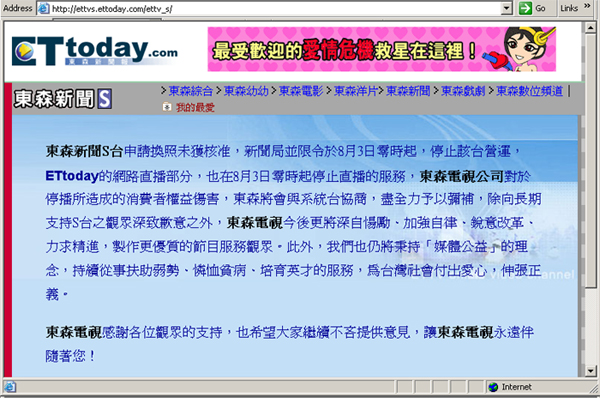

二零零五年七月底,正值第一批衛星電視六年營運執照屆滿,六十九家頻道申請執照更新。新聞局衛星電視審議委員會經決議,停發其中七個頻道的執照。

由於過去政府各項廣電換照程序均為「行禮如儀」,此次管制機構一反成例,要求不符換照標準的頻道退場,固然讓主張媒介改革的學者/民眾叫好,但廣電媒體首度出現有業者退場,不免引起業界關注,其中集團化經營的頻道業者議論尤多。

台灣衛星電視產業長久以來面臨失靈。「結構影響內容」,許多論者關注內容品質的日趨低下,卻未必見到市場結構對內容的作用,政府也從未啟用結構管制權力。

此次政府的退場機制雖然啟動,但這項機制是否能夠導正市場機制運用?使傳媒競爭熱度消退,從而回歸市場秩序?值得我們繼續觀察。